Q. 【年末調整】給与収入と給与収入以外の収入とは?

A.

給与収入とは、その年の1月1日から12月31日まで(年の中途で死亡により退職した人等については、その退職等の時まで)の間に支払われることが確定した給与です。賞与は含みます。退職金は含みません。

年末調整の対象となる給与は、年末調整をする会社などが支払う給与だけではありません。例えば、年の中途で就職した人が、就職前にほかの会社などで給与を受け取っていた場合には、前の会社などで「給与所得者の扶養控除等申告書」を提出していれば、前の会社などの給与を含めて年末調整をします。

前の会社などが支払った給与の金額や源泉徴収税額などは、源泉徴収票により確認しますので、速やかにその提出を求めてください。この確認ができないときには、年末調整を行うことはできません。

給与所得および退職所得以外の所得の金額の合計額が20万円を超える人は確定申告が必要です。

No.1900 給与所得者で確定申告が必要な人(国税庁HP)

給与所得

給与所得とは、使用人や役員に支払う俸給や給料、賃金、歳費、賞与のほか、これらの性質を有する給与に係る所得をいいます。

手当

役員や使用人に支給する手当は、原則として給与所得となります。具体的には、残業手当や休日出勤手当、職務手当等のほか、地域手当、家族(扶養)手当、住宅手当なども給与所得となります。

しかし、例外として、次のような手当は非課税となります。

(1) 通勤手当のうち、一定金額以下のもの

(2) 転勤や出張などのための旅費のうち、通常必要と認められるもの

(3) 宿直や日直の手当のうち、一定金額以下のもの

現物給与

給与は、金銭で支給されるのが普通ですが、食事の現物支給や商品の値引販売などのように次に掲げるような物または権利その他の経済的利益をもって支給されることがあります。

(1) 物品その他の資産を無償または低い価額により譲渡したことによる経済的利益

(2) 土地、家屋、金銭その他の資産を無償または低い対価により貸し付けたことによる経済的利益

(3) 福利厚生施設の利用など(2)以外の用役を無償または低い対価により提供したことによる経済的利益

(4) 個人的債務を免除または負担したことによる経済的利益

これらの経済的利益を一般に現物給与といい、原則として給与所得の収入金額とされますが、現物給与には、①職務の性質上欠くことのできないもので主として使用者側の業務遂行上の必要から支給されるもの、②換金性に欠けるもの、③その評価が困難なもの、④受給者側に物品などの選択の余地がないものなど、金銭による給与と異なる性質があり、また、⑤政策上特別の配慮を要するものなどもあるため、特定の現物給与については、課税上金銭による給与とは異なった特別の取扱いが定められています。

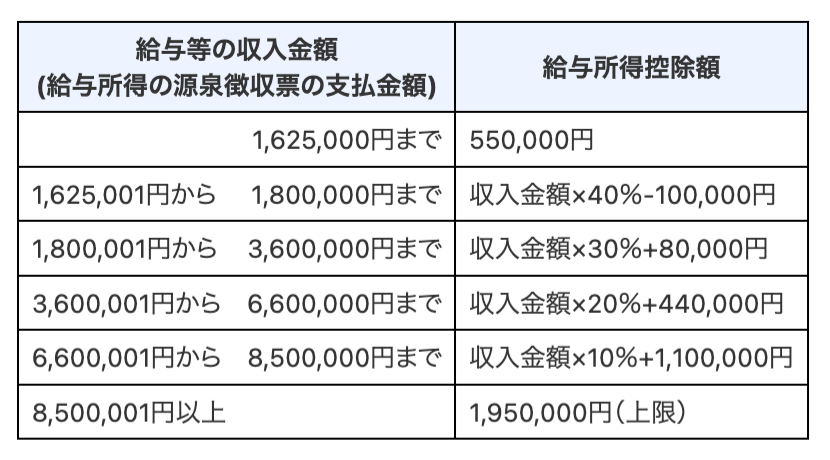

計算式(令和6年4月1日現在法令等)

給与所得の金額は、給与等の収入金額から給与所得控除額を差し引いて算出しますが、この給与所得控除額は、給与等の収入金額に応じて、次のようになります。

ただし、給与等の収入金額が660万円未満の場合には、以下の表にかかわらず、所得税法別表第五(年末調整等のための給与所得控除後の給与等の金額の表)により給与所得の金額を求めます。

(注) 同一年分の給与所得の源泉徴収票が2枚以上ある場合には、それらの支払金額の合計額により上記の表を適用してください。

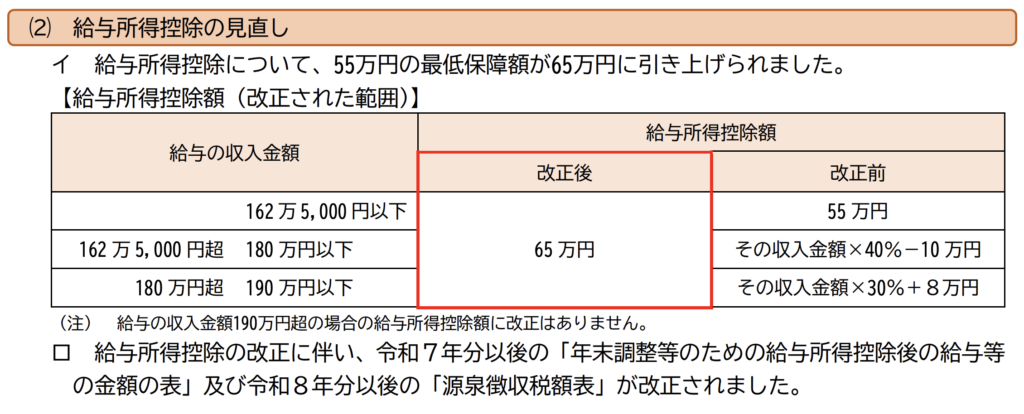

令和7年度税制改正による給与所得控除の見直し

(1) 給与所得控除について、55万円の最低保障額が65万円に引き上げられました。

(2) 給与所得控除の改正に伴い、令和7年分以後の「年末調整等のための給与所得控除後の給与等の⾦額の表」及び令和8年分以後の「源泉徴収税額表」が改正されました。

出典:令和7年度税制改正による所得税の基礎控除の見直し等について(国税庁パンフレット)

令和7年分の「年末調整等のための給与所得控除後の給与等の⾦額の表」につき、「令和7年分 年末調整のしかた」(国税庁HP)にて公開されております。

事業所得

事業所得とは以下を指します。

⑴ 農業、林業、水産養殖業、製造業、卸売業、小売業や金融業などのサービス業のほか対価を得て継続的に行う事業による所得 は、事業所得となります。

⑵ 事業所得の金額は、総収入金額から必要経費を控除した後の金額となります。

⑶ 必要経費になるものは、上記事業の収入を得るために必要な売上原価や販売費・一般管理費その他の費用です。

⑷ 家内労働法に規定する家内労働者、外交員、集金人、電力量計の検針人その他特定の者に対して継続的に人的役務の提供を行 うことを業務とする人(家内労働者等)の事業所得及び雑所得の必要経費の額の合計額については、55万円(収入金額を限度と し、他に給与所得がある場合には、給与所得控除額を控除した残額とします。)まで認められる特例があります。

計算式

事業所得の金額は、次のように計算します。

総収入金額-必要経費=事業所得の金額

(1) 総収入金額

総収入金額には、それぞれの事業から生ずる売上金額のほかに、次のようなものも含まれます。

イ 金銭以外の物や権利その他の経済的利益の価額

ロ 商品を自家用に消費した場合や贈与した場合のその商品の価額

ハ 商品などの棚卸資産について損失を受けたことにより支払を受ける保険金や損害賠償金等

ニ 空箱や作業くずなどの売却代金

ホ 仕入割引やリベート収入

(2) 必要経費

必要経費とは、収入を得るために直接必要な売上原価や販売費、管理費その他費用のことをいい、例えば、次に掲げるようなものがあります。

なお、家事上の経費は必要経費になりませんが、家事上の経費に関連する経費のうち、事業所得を生ずべき業務の遂行上必要である部分を明らかに区分することができる場合のその部分に相当する経費の金額は必要経費となります。

イ 売上原価

ロ 給与、賃金

ハ 地代、家賃

ニ 減価償却費

(3) 必要経費の特例

イ 家内労働者等の所得計算の特例

家内労働者等については、必要経費の額が55万円に満たない場合には、最高55万円(令和元年分以前は65万円)まで必要経費とすることができる特例があります。

ロ 事業に専ら従事する親族がある場合の必要経費の特例

事業主が生計を一にする配偶者その他の親族に支払う給料などは、原則として必要経費に算入されません。

ただし、一定の要件に該当する場合には、それぞれ次のように取り扱われ、必要経費に算入することができます。

(イ) 青色申告者の場合

事業主と生計を一にする配偶者その他の親族が、事業主の事業に従事することができると認められる期間の1/2を超える期間、その事業に専ら従事することにより、税務署長に提出された届出書に記載された範囲内の給与の支払を受けた場合には、事業主はその給与の額のうち労務の対価として適正な金額を事業所得の必要経費に算入することができます。

(ロ) 白色申告者の場合

事業主と生計を一にする配偶者その他の親族が、事業主の事業にその年を通じて6か月を超える期間、その事業に専ら従事した場合には、事業主は、親族1人につき最高50万円(配偶者の場合には最高86万円)を必要経費とみなして、事業所得の計算をすることができます。

出典:No.1350 事業所得の課税のしくみ(事業所得)(国税庁HP)

雑所得(公的年金)

雑所得となる主な公的年金等は、次のものです。

(1) 国民年金法、厚生年金保険法、公務員等の共済組合法などの規定による年金

(2) 過去の勤務により会社などから支払われる年金

(3) 外国の法令に基づく保険または共済に関する制度で(1)に掲げる法律の規定による社会保険または共済制度に類するもの

公的年金等の支払を受けるときは、原則として収入金額からその年金に応じて定められている一定の控除額を差し引いた額に5.105パーセントを乗じた金額が源泉徴収されます。

計算式

収入金額 – 公的年金等控除額 = 公的年金等の雑所得

(注)公的年金等控除額は、受給者の年齢、年金の収入金額に応じて定められています。

雑所得(公的年金以外)

雑所得とは、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得および一時所得のいずれにも当たらない所得をいい、例えば、公的年金等、非営業用貸金の利子、副業に係る所得(原稿料やシェアリングエコノミーに係る所得など)が該当します。

計算式

・業務に係るもの

総収入金額 – 必要経費 = 業務に係る雑所得

なお、その年の前々年分の収入金額が300万円以下である方は、業務に係る雑所得の金額の計算上総収入金額および必要経費に算入すべき金額は、その年において収入した金額および支出した費用の額とすることができます(いわゆる現金主義の特例)。ただし、この特例を受けるには、確定申告書にこの特例を受ける旨を記載しなければなりません。

また、業務に係る雑所得を有しており、その年の前々年分の業務に係る雑所得の収入金額が1,000万円を超える方が確定申告書を提出する場合には、総収入金額や必要経費の内容を記載した書類(収支内訳書など)の添付が必要になります。

・公的年金や業務に係るもの以外

総収入金額 – 必要経費 = その他の雑所得

配当所得

配当所得とは以下を指します。

⑴ 株主や出資者が法人から受ける剰余金や、利益の配当、剰余金の分配、投資法人からの金銭の分配、投資信託(公社債投資信 託及び公募公社債等運用投資信託以外のもの)及び特定受益証券発行信託の収益の分配などに係る所得は、配当所得となりま す。

⑵ 配当所得の金額は、収入金額からその元本を取得するために要した負債の利子(株式等の取得のために借り入れた負債の利子 のうち、その株式等の譲渡所得等に係るものを除きます。)を控除した後の金額となります。

⑶ 配当所得のうち、次のものについては収入金額に含まれません。

① 源泉分離課税とされる私募公社債等運用投資信託及び特定目的信託(社債的受益権に限ります。)の収益の分配

② 確定申告をしないことを選択したⓐ上場株式等の配当等(特定株式投資信託の収益の分配を含みます。)、ⓑ公募証券投資 信託の収益の分配(特定株式投資信託及び公社債投資信託を除きます。)、ⓒ特定投資法人の投資口の配当等、ⓓ公募投資信 託の収益の分配(証券投資信託、特定株式投資信託及び公募公社債等運用投資信託を除きます。)、ⓔ公募特定受益証券発行 信託の収益の分配、ⓕ特定目的信託の社債的受益権の剰余金の配当(公募のものに限ります。)及びⓖこれら以外の配当等で 1銘柄について1回の金額が10万円に配当計算期間の月数(最高12か月)を乗じてこれを12で除して計算した金額以下の配当 等

計算式

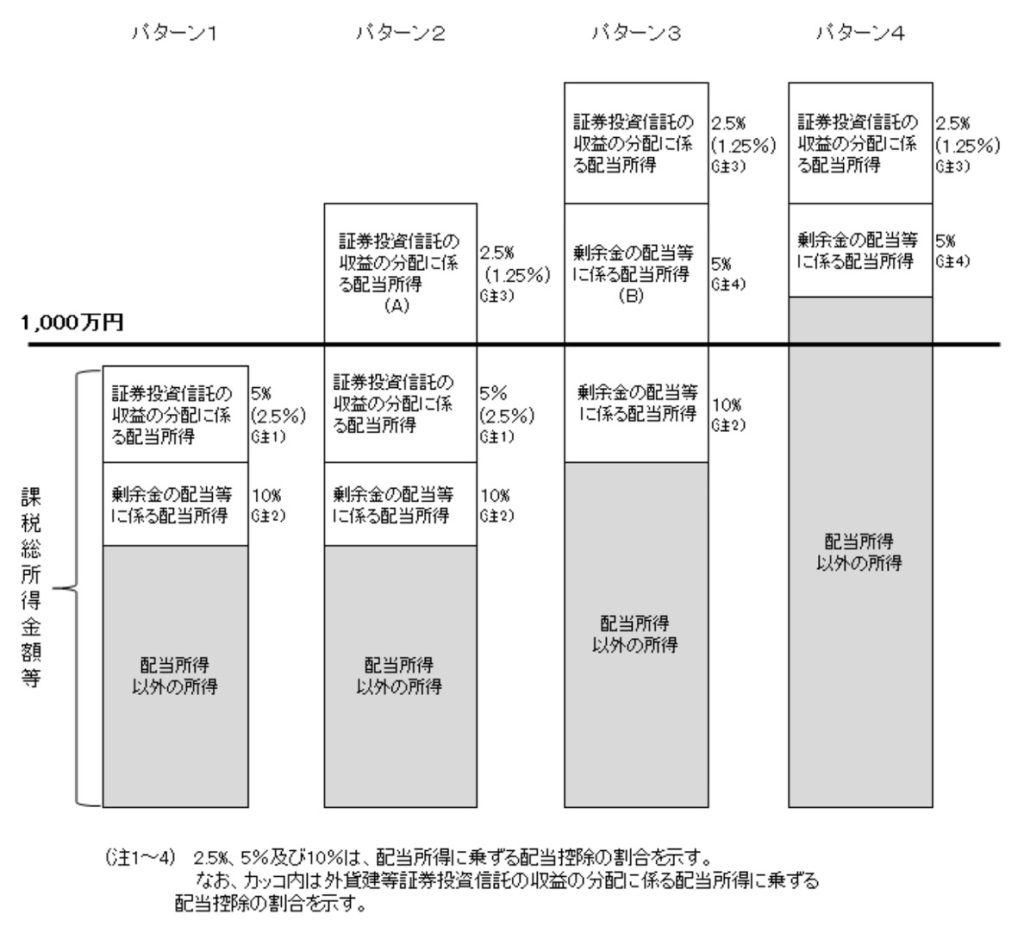

次の方法により計算した金額です。(配当控除の金額は算出税額を限度とします。)

(1) その年分の課税総所得金額等が1,000万円以下の場合(パターン1)

配当控除の額=イ+ロ

イ 剰余金の配当等に係る配当所得(特定株式投資信託の収益の分配に係る配当所得を含みます。以下同じです。)の金額×10パーセント

ロ 証券投資信託の収益の分配金に係る配当所得(特定株式投資信託の収益の分配に係る配当所得を除きます。以下同じです。)の金額×5パーセント

(証券投資信託の収益の分配に係る配当所得のうち、特定外貨建等証券投資信託以外の外貨建等証券投資信託の収益の分配に係る配当所得の金額については、2.5パーセント)

(2) その年分の課税総所得金額等が1,000万円を超え、かつ、課税総所得金額等から証券投資信託の収益の分配に係る配当所得の金額を差し引いた金額が1,000万円以下の場合(パターン2)

次のイからハの合計額

イ 剰余金の配当等に係る配当所得の金額×10パーセント

ロ (証券投資信託の収益の分配に係る配当所得の金額のうち、課税総所得金額等から1,000万円を差し引いた金額(A)に相当する部分の金額)×2.5パーセント

ハ 証券投資信託の収益の分配に係る配当所得の金額のうち(A)を超える部分の金額×5パーセント

(3) 課税総所得金額等から証券投資信託の収益の分配に係る配当所得の金額を差し引いた金額が1,000万円を超える場合((4)に該当する場合を除きます。)(パターン3)

次のイからハの合計額

イ (剰余金の配当等に係る配当所得の金額のうち、課税総所得金額等から1,000万円と証券投資信託の収益の分配に係る配当所得の金額の合計額を差し引いた金額(B)に相当する部分の金額)×5パーセント

ロ 剰余金の配当等に係る配当所得のうち、(B)を超える部分の金額×10パーセント

ハ 証券投資信託の収益の分配に係る配当所得の金額×2.5パーセント

(証券投資信託の収益の分配に係る配当所得のうち、特定外貨建等証券投資信託以外の外貨建等証券投資信託の収益の分配に係る配当所得については、1.25パーセント)

(4) 課税総所得金額等から剰余金の配当等に係る配当所得の金額と証券投資信託の収益の分配に係る配当所得の金額の合計額を差し引いた金額が1,000万円を超える場合(パターン4)

次のイとロの合計額

イ 剰余金の配当等に係る配当所得の金額×5パーセント

ロ 証券投資信託の収益の分配金に係る配当所得の金額×2.5パーセント

(証券投資信託の収益の分配に係る配当所得のうち、特定外貨建等証券投資信託以外の外貨建等証券投資信託の収益の分配に係る配当所得については、1.25パーセント)

出典:No.1250 配当所得があるとき(配当控除)(国税庁HP)

不動産所得

不動産所得とは以下を指します。

⑴ 不動産の貸付けに際して受け取る権利金や頭金、更新料、名義書換料も不動産所得になります。しかし、借地権などの設定に より一時に受ける権利金や頭金などについては譲渡所得や事業所得になるものがあります。

⑵ 不動産所得の金額は、総収入金額から必要経費を控除した後の金額となります。

⑶ 必要経費になるものは、貸し付けた不動産についての修繕費、損害保険料、租税公課、減価償却費や借入金利子などです。

計算式

所得の計算方法

不動産所得の金額は、次のように計算します。

総収入金額-必要経費=不動産所得の金額

(1) 総収入金額

総収入金額には、貸付けによる賃貸料収入のほかに、次のようなものも含まれます。

イ 名義書換料、承諾料、更新料または頭金などの名目で受領するもの

ロ 敷金や保証金などのうち、返還を要しないもの

ハ 共益費などの名目で受け取る電気代、水道代や掃除代など

(2) 必要経費

必要経費とすることができるものは、不動産収入を得るために直接必要な費用のうち家事上の経費と明確に区分できるものであり、主なものとして貸付資産に係る次に掲げるものがあります。

イ 固定資産税

ロ 損害保険料

ハ 減価償却費

ニ 修繕費

出典:No.1370 不動産収入を受け取ったとき(不動産所得)(国税庁HP)

退職所得

退職所得は以下を指します。

⑴ 退職手当、一時恩給その他の退職により一時に受ける給与などの所得のほか、社会保険制度等に基づく一時金などで退職所得 となるものもあります。

⑵ 退職所得の金額は、収入金額から次の退職所得控除額を控除した残額の2分の1に相当する金額(退職手当等が特定役員退職 手当等に該当する場合には、収入金額から退職所得控除額を控除した残額に相当する金額)となります。

計算式

退職所得の金額は、原則として、次のように計算します。

(収入金額(源泉徴収される前の金額) - 退職所得控除額) × 1 / 2 = 退職所得の金額

なお、確定給付企業年金規約に基づいて支給される退職一時金などで、従業員自身が負担した保険料または掛金がある場合には、その支給額から従業員が負担した保険料または掛金の金額を差し引いた残額を退職所得の収入金額とします。

その他所得

その他の所得には、次のようなものがあります。

⑴ 譲渡所得…土地、建物、機械、ゴルフ会員権、金地金、書画、骨とうなどの資産の譲渡による所得

⑵ 山林所得…山林(所有期間5年超)の伐採又は譲渡による所得

⑶ 一時所得…賞金や懸賞当せん金、競馬・競輪の払戻金(営利を目的とする継続的行為から生じたものを除きます。)、生命保 険契約等に基づく一時金、損害保険契約等に基づく満期返戻金、遺失物拾得の報労金などによる所得

⑷ 総合課税又は申告分離課税の対象となる利子所得 (注) 源泉分離課税の対象となる利子等は、収入金額に含まれません。 また、申告分離課税の対象となる特定公社債等に係る利子等のうち、確定申告をしないことを選択した利子等は、収入金 額に含まれません。

⑸ 申告分課税を選択した上場株式等に係る配当所得 (注) 確定申告をしないことを選択した配当等は、収入金額に含まれません。

⑹ 申告分離課税の適用を受けた一般株式等に係る譲渡所得等又は上場株式等に係る譲渡所得等(注) 源泉徴収選択口座を通じて行った上場株式等の譲渡による所得等で、確定申告をしないことを選択した所得等は、収入金 額に含まれません。

⑺ 先物取引に係る雑所得等